ФОНД «НАЦИОНАЛЬНЫЙ НЕГОСУДАРСТВЕННЫЙ

РЕГУЛЯТОР БУХГАЛТЕРСКОГО УЧЕТА

«БУХГАЛТЕРСКИЙ МЕТОДОЛОГИЧЕСКИЙ ЦЕНТР»

(ФОНД «НРБУ «БМЦ»)

Разработана

Некоммерческой организацией

ФОНД «НРБУ «БМЦ»

Принята Комитетом по рекомендациям 2015-09-11

РЕКОМЕНДАЦИЯ Р-66/2015-КпР

«ВЫЧИТАЕМЫЕ ИЗ НАЛОГА НА ПРИБЫЛЬ СБОРЫ»

ОПИСАНИЕ ПРОБЛЕМЫ

Российские нормативные правовые акты по бухгалтерскому учёту, а также международные стандарты финансовой отчётности (МСФО) не содержат правил учёта налогов, сборов и иных аналогичных обязательных платежей, за исключением правил учёта налога на прибыль, содержащихся соответственно в ПБУ 18/02 «Учет расчетов по налогу на прибыль» и в IAS 12 «Налоги на прибыль». На основе общих требований к учёту по сложившейся практике указанные фискальные обременения, как правило, признаются расходами отчётного периода или включаются стоимость создаваемого или приобретаемого актива (в том числе в незавершённое производство при признании затрат на производство). Косвенные налоги, компенсируемые другой стороной, такие как НДС, относятся на расчеты с этой стороной.

Между тем, в ряде случаев законодательство даёт возможность уплаченные по отдельным видам сборов и иных платежей суммы вычесть из подлежащей уплате в бюджет суммы налога на прибыль или налога, заменяющего собой налог на прибыль. Например, торговый сбор, устанавливаемый местными органами власти в соответствии с Главой 33 НК РФ, уплачиваемый организациями с объектов используемого в торговой деятельности имущества, подлежит вычету из суммы налога на прибыль, подлежащей уплате в бюджет. Другим примером являются уплаченные в социальные фонды страховые взносы, которые подлежат вычету из сумм налога, уплачиваемого организацией по упрощённой системе налогообложения.

РЕШЕНИЕ

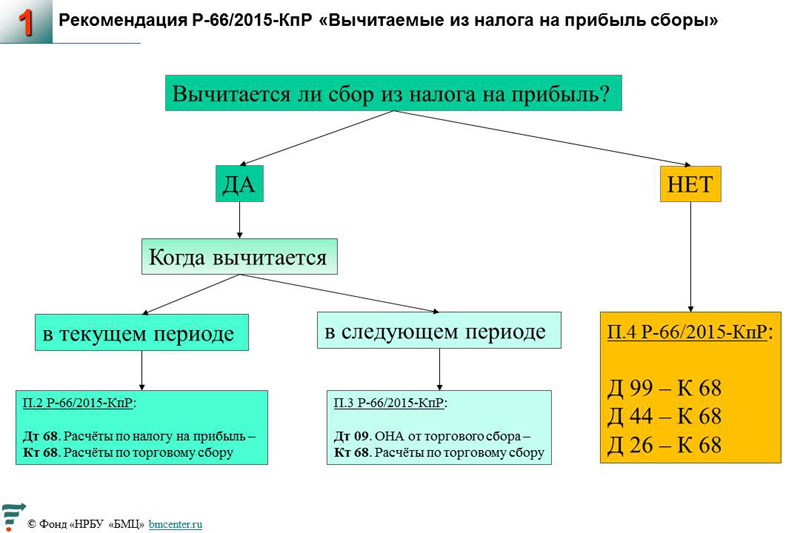

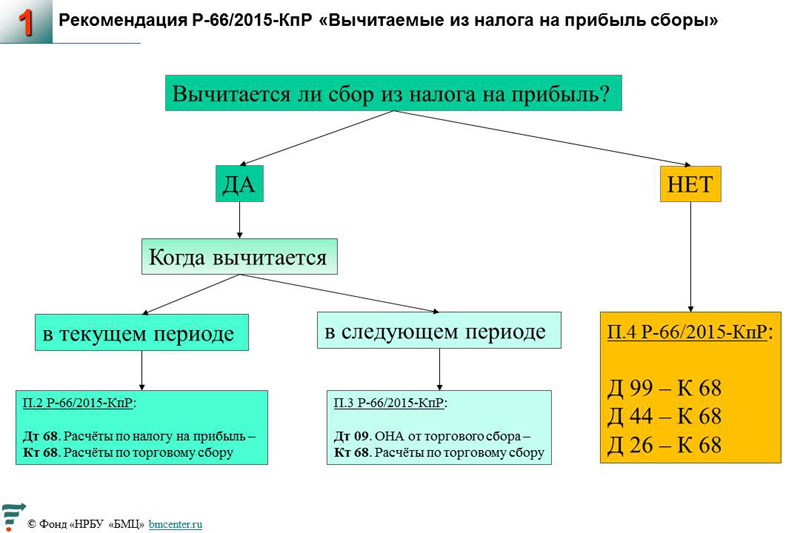

1. Настоящая Рекомендация применяется в отношении налогов, сборов, страховых взносов в социальные фонды и иных взимаемых государством с организации обязательных безвозмездных платежей налогового характера (далее – фискальные обременения), суммы которых в соответствии с законодательством подлежат вычету из суммы уплачиваемого организацией налога на прибыль или иного заменяющего его налога, взимаемого с доходов организации.

2. Подлежащее вычету фискальное обременение, если иное не установлено настоящей Рекомендацией, относится в бухгалтерском учёте на расчёты по налогу на прибыль (или его заменителя). Информация о таком обременении раскрывается в пояснениях к отчету о финансовых результатах в качестве примечания к показателю «Текущий налог на прибыль» либо (в случае значительной суммы) представляется в самом указанном отчёте отдельной строкой в составе показателей налогообложения прибыли.

3. В той части, в которой фискальное обременение не подлежит вычету в отчётном году, но будет подлежать вычету в последующих отчётных периодах, оно признаётся отложенным налоговым активом. Указанный отложенный налоговый актив списывается при принятии соответствующей суммы фискального обременения к вычету. Указанный отложенный налоговый актив отражается в учёте и представляется в бухгалтерском балансе обособленно от отложенных налоговых активов, признанных в соответствии с установленными правилами учёта налога на прибыль. Признание отложенного налогового актива при начислении фискального обременения и его списание при принятии соответствующей суммы к вычету не отражаются в отчете о финансовых результатах. Признанный в предыдущих периодах в соответствии с настоящим пунктом отложенный налоговый актив в той части, в котором организация теряет право на его вычет в текущем и последующих отчётных периодах, списывается применительно к порядку, изложенному в пункте 4 настоящей Рекомендации.

4. В той части, в которой фискальное обременение не подлежит вычету в отчётном году и не будет подлежать вычету в последующих отчётных периодах, оно признаётся в обычном порядке так же, как признаются другие аналогичные уменьшения экономических выгод организации. В частности, в зависимости от экономической сущности фискального обременения и причин, по которым организация не смогла воспользоваться правом на его вычет, такое обременение может в соответствии с учётной политикой организации:

- признаваться расходом по обычной деятельности;

- включаться в стоимость соответствующего актива (в том числе в себестоимость незавершённого производства, готовой продукции);

- признаваться расходом вне рамок обычной деятельности («прочим» расходом);

- отражаться в составе показателей налогообложения прибыли.

5. В случае если возможность и порядок вычета начисленного в отчётном периоде фискального обременения определяется событиями после отчётной даты (например, фактической уплатой соответствующей суммы после отчётной даты), организация решает вопрос применения 2, 3 или 4 пункта настоящий Рекомендации в отношении показателей за отчётный период, исходя из результатов таких событий.

ОСНОВА ДЛЯ ВЫВОДОВ

В соответствии с пунктом 2 Положения по бухгалтерскому учету ПБУ 10/99 «Расходы организации» расходами организации признается уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Предоставляемая налоговым законодательством возможность уменьшить сумму подлежащего уплате организацией налога на прибыль или иного взимаемого с доходов организации налога на величину уплачиваемого ею фискального обременения фактически нейтрализует отрицательный эффект от уплаты обременения и снимает экономическое бремя его уплаты с организации. Такое фискальное обременение не уменьшает экономические выгоды организации, и, следовательно, не является расходом организации. В этой связи начисление фискального обременения в общем случае должно относиться на расчёты организации по налогу на прибыль и представляться в составе показателей налогообложения прибыли.

В случае если начисление фискального обременения и вычет его величины из суммы налога на прибыль имеют место в разных годовых отчётных периодах, в учёте таких обременений представляется уместным применение механизма отложенных налоговых активов, аналогичного учёту отложенного налога на прибыль.

Если же фискальное обременение, в принципе подлежащее вычету, по каким-то причинам не может быть вычтено из суммы налога на прибыль ни в текущем году, ни в будущих отчётных периодах, то такое обременение уменьшает экономические выгоды организации и подпадает под определение расхода. Оно становится аналогичным обычным налогам и сборам, не подлежащим вычету, и должно учитываться так же, как учитываются обычные налоги и сборы.

В общем случае такое обременение признаётся расходом организации за отчётный период. При этом классификация расхода зависит от характера обременения, а также причин, по которым организация потеряла право на его вычет. Если уплата фискального обременения связана с созданием актива, то его сумма должна включаться в себестоимость этого актива. В том числе это относится к признанию обычных производственных затрат, формирующих себестоимость незавершённого производства и готовой продукции. В отдельных случаях, когда фискальное обременение по своей экономической сущности представляет собой заменитель налога на прибыль, уплачиваемый (в целях стабильности поступлений в бюджет) даже когда организация не получает прибыли (аналог налога на вменённый доход), такое обременение следует представлять в составе показателей налогообложения прибыли.

Одним из примеров фискального обременения, вычитаемого из сумм налога на прибыль, является торговый сбор, предусмотренный Главой 33 НК РФ. По вопросу его учёта информационными системами было распространено письмо Департамента регулирования бухгалтерского учета, финансовой отчетности и аудиторской деятельности Минфина РФ от 24.07.2015 № 07-01-06/42799, содержащее ответ на вопрос одной из организаций следующего содержания:

В связи с Вашим обращением сообщаем, что в соответствии с Регламентом Министерства финансов Российской Федерации, утвержденным приказом Министерства финансов Российской Федерации от 15 июня 2012 г. № 82н, Министерством не осуществляется разъяснение законодательства Российской Федерации, практики его применения, практики применения нормативных правовых актов Министерства, не рассматриваются по существу обращения организаций по оценке конкретных хозяйственных ситуаций.

Вместе с тем в соответствии с Положением по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденным приказом Министерства финансов Российской Федерации от 06.05.1999 N 33н, расходы организации, связанные с изготовлением продукции и продажей товаров, выполнением работ и оказанием услуг и отвечающие определению расходов организации, являются расходами по обычным видам деятельности.

Исходя из этого считаем, что суммы торгового сбора, уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности.

В связи с этим письмом необходимо отметить следующее.

Письмо даёт ответ на частный вопрос отдельной организации, описавшей в нём конкретную хозяйственную ситуацию. Содержание письма (приводимая норма ПБУ 10/99 и сделанный исходя из неё вывод) касается исключительно вопроса классификации расхода – относится ли он к расходам по обычной деятельности или к прочим расходам. Это значит, что письмо рассматривает только те случаи уплаты торгового сбора, когда этот сбор соответствует определению и критериям признания расходов, то есть, приводит к уменьшению экономических выгод организации. Письмо не затрагивает вопроса, является ли торговый сбор как таковой расходом или нет, и не рассматривает условия, при которых торговый сбор может быть признан расходом.

В случае если величина торгового сбора вычитается из суммы уплачиваемого организацией налога на прибыль, уплата такого сбора не уменьшает экономические выгоды и, как указывалось выше, не является расходом в принципе. В таком случае сама постановка вопроса о классификации расхода неуместна. Мнение Департамента Минфина о классификации расхода касается хозяйственной ситуации, в которой торговый сбор является расходом, и не имеет отношения к ситуации, в которой расход отсутствует.

ИЛЛЮСТРАТИВНЫЕ ПРИМЕРЫ

Примеры приводятся исключительно для целей иллюстрации возможной реализации в бухгалтерских записях и в бухгалтерской отчётности решения настоящей Рекомендации для отдельного случая. Примеры не исчерпывают все многообразие хозяйственных ситуаций, в которых может применяться настоящая Рекомендация. Приведенные бухгалтерские записи и формат представления показателей в бухгалтерской отчётности не являются единственным вариантом, соответствующим решению настоящей Рекомендации. Иные варианты записей и форматов представления также могут соответствовать этому решению.

Пример 1.

Пример 1. Бухгалтерские записи по учёту торгового сбора

Начислен торговый сбор за текущий год

(при достаточной величине прибыли для его вычета из суммы налога на прибыль):

Дт 68. Расчёты по налогу на прибыль – Кт 68. Расчёты по торговому сбору

Уплачен торговый сбор:

Дт 68. Торговый сбор – Кт 51. Расчётный счёт

Пример 2. Представление в бухгалтерской (финансовой) отчётности информации о торговом сборе

Отчёт о финансовых результатах (фрагмент)

|

Пояснения

|

Наименование показателя

|

За 2016 г.

|

За 2015 г.

|

|

|

…

|

|

|

|

|

Прибыль (убыток) до налогообложения

|

|

|

|

Прим. 24

|

Текущий налог на прибыль

|

|

|

|

|

в т.ч. постоянные налоговые обязательства

|

|

|

|

|

в т.ч. уплаченный торговый сбор

|

|

|

Пояснения к отчёту о финансовых результатах (фрагмент)

Примечание ХХ.

Текущий налог на прибыль включает в себя торговый сбор в размере ХХХ тыс.руб., который был вычтен в соответствии с НК РФ из подлежащих уплате сумм налога на прибыль за отчетныйпериод.

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ