Рекомендации Р-Х/2014-КпТ «Амортизация ОС после реконструкции»статус документа: материалы к заседанию организация-разработчик: Фонд «НРБУ «БМЦ» дата заседания: 24.10.2014 Редакция от 21.10.2014

Рекомендации Р-Х/2014-КпТ «Амортизация ОС после реконструкции»

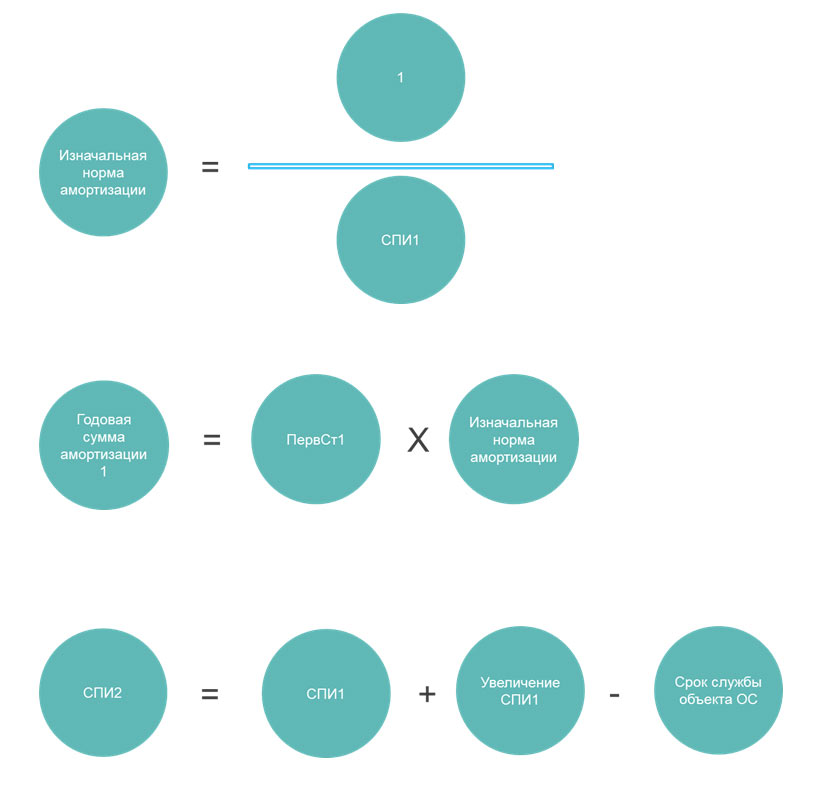

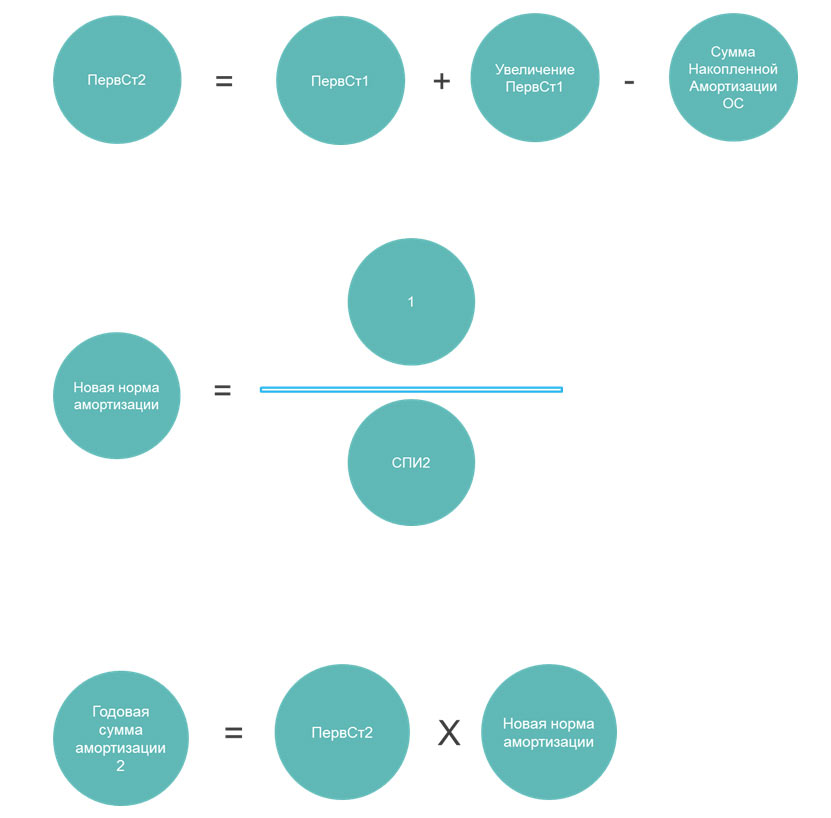

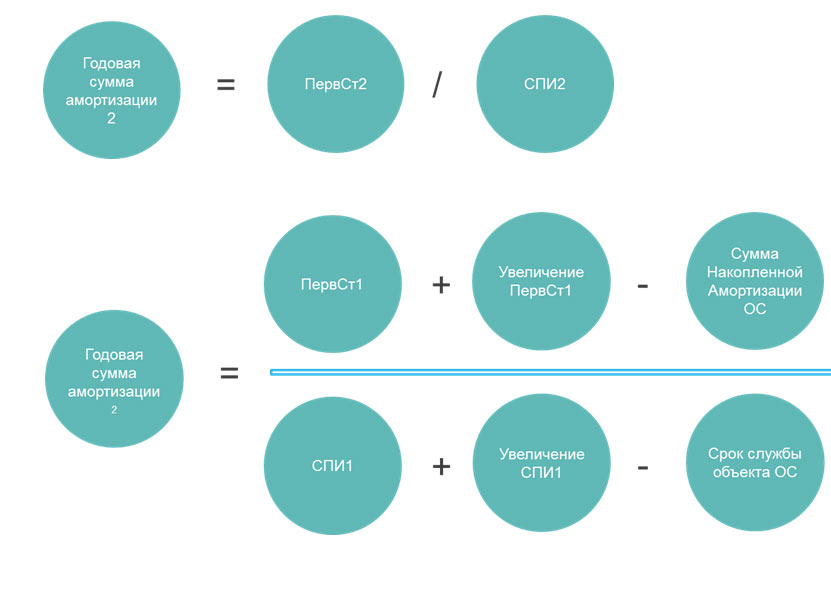

Нормативные документы - Приказ Минфина РФ от 30.03.2001 № 26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01 (по тексту – ПБУ 6/01); - Положение по бухгалтерскому учету «Изменения оценочных значений» ПБУ 21/2008 (по тексту – ПБУ 21/2008); - Международный стандарт финансовой отчетности (IAS) 16 «Основные средства». Введен в действие на территории Российской Федерации Приказом Минфина России от 25.11.2011 N 160н. (по тексту – IAS 16). Описание проблемы Необходимо разъяснить норму п. 19 ПБУ 6/01 (определение годовой суммы амортизационных отчислений основных средств) для случая реконструкции, модернизации, достройки, дооборудования, капитального ремонта объектов основных средств (далее – реконструкции). Данное разъяснение рассматривает только случаи линейного способа амортизации. Данное разъяснение не рассматривает случаи учета основных средств с применением модели по переоценке. Нормами п. 19 ПБУ 6/01 предусмотрено, что «годовая сумма амортизационных отчислений определяется: при линейном способе – исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта». При этом в п. 14 указано, что «стоимость основных средств, в которой они приняты к бухгалтерскому учету [первоначальная стоимость], не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету. Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств». Пунктом 3 ПБУ 21/2008 установлено, что «оценочным значением является …сроки полезного использования основных средств, нематериальных активов и иных амортизируемых активов». Данные нормы не детализируют порядок определения новой суммы амортизационных отчислений по основным средствам, в отношении которых были проведены работы по реконструкции. В существующей практике учета имеют место различные подходы к определению новой величины амортизационных отчислений, например: - не корректировать норму амортизации, амортизационные отчисления рассчитывать исходя из первоначальной стоимости основных средств, увеличенной на затраты по реконструкции, и доли, определяемой исходя из СПИ, установленного при принятии объекта к учету (ПервСт2, СПИ1); - не корректировать норму амортизации, амортизационные отчисления рассчитывать исходя из остаточной (балансовой) стоимости основных средств (с учетом затрат на реконструкцию) и доли, определяемой исходя из СПИ, установленного при принятии объекта к учету (ОстСт, СПИ1); - скорректировать норму амортизации, амортизационные отчисления рассчитывать исходя из остаточной (балансовой) стоимости основных средств (с учетом затрат на реконструкцию) и доли, определяемой исходя из оставшегося СПИ (ОстСт, СПИ2). Поэтому необходимо устранить коллизию законодательства в отношении правильности расчета амортизационных отчислений по реконструированным основным средствам.

Решение

Основа для выводов (после принятия удалить) Список нормативных ссылок: а) ПБУ 6/01 - П. 4 «Сроком полезного использования является период, в течение которого использование объекта основных средств приносит экономические выгоды (доход) организации». - П. 14 «стоимость основных средств, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных настоящим и иными положениями (стандартами) по бухгалтерскому учету. Изменение первоначальной стоимости основных средств, в которой они приняты к бухгалтерскому учету, допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки объектов основных средств». - П. 19 «годовая сумма амортизационных отчислений определяется: при линейном способе – исходя из первоначальной стоимости или (текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта. В течение отчетного года амортизационные отчисления по объектам основных средств начисляются ежемесячно независимо от применяемого способа начисления в размере 1/12 годовой суммы». - П. 20 «Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету. Определение срока полезного использования объекта основных средств производится исходя из:

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту». - П. 26 «Восстановление объекта основных средств может осуществляться посредством ремонта, модернизации и реконструкции». - П. 27 «Затраты на восстановление объекта основных средств отражаются в бухгалтерском учете отчетного периода, к которому они относятся. При этом затраты на модернизацию и реконструкцию объекта основных средств после их окончания увеличивают первоначальную стоимость такого объекта, если в результате модернизации и реконструкции улучшаются (повышаются) первоначально принятые нормативные показатели функционирования (срок полезного использования, мощность, качество применения и т.п.) объекта основных средств». б) ПБУ 21/2008 - п. 3 «Оценочным значением является величина резерва по сомнительным долгам, резерва под снижение стоимости материально-производственных запасов, других оценочных резервов, сроки полезного использования основных средств, нематериальных активов и иных амортизируемых активов, оценка ожидаемого поступления будущих экономических выгод от использования амортизируемых активов и др.». в) Приказ Минфина РФ от 13.10.2003 N 91н «Об утверждении Методических указаний по бухгалтерскому учету основных средств» - П. 60 «В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной достройки, дооборудования, реконструкции или модернизации организацией пересматривается срок полезного использования по этому объекту. Пример. Объект основных средств стоимостью 120 тыс. руб. и сроком полезного использования 5 лет после 3 лет эксплуатации подвергся дооборудованию стоимостью 40 тыс. руб. Пересматривается срок полезного использования в сторону увеличения на 2 года. Годовая сумма амортизационных отчислений в размере 22 тыс. руб. определяется из расчета остаточной стоимости в размере 88 тыс. руб. = 120000 - (120000 х 3 : 5) + 40000 и нового срока полезного использования 4 года». г) МСФО 16. - П. 6 «Срок полезного использования – это: (a) период времени, на протяжении которого, как ожидается, актив будет иметься в наличии для использования предприятием». - П. 50 «Амортизируемая величина актива подлежит равномерному погашению на протяжении срока полезного использования этого актива». При этом «амортизируемая величина – фактическая стоимость актива или другая сумма, заменяющая фактическую стоимость, за вычетом его остаточной стоимости». - П. 56 «Будущие экономические выгоды, заключенные в активе, потребляются предприятием главным образом через его использование. Тем не менее, действие других факторов, таких, как моральное или коммерческое устаревание и физический износ при простое актива, часто приводит к уменьшению экономических выгод, которые могли бы быть получены от данного актива. Соответственно, при определении срока полезного использования актива необходимо принимать во внимание все перечисленные ниже факторы: (a) характер активов; предполагаемое использование актива; использование оценивается на основе расчетной мощности или физической производительности актива; (b) предполагаемая выработка и физический износ, который зависит от производственных факторов, таких как количество смен, использующих данный актив, план ремонта и текущего обслуживания, а также условия хранения и обслуживания актива во время простоев; (c) моральное или коммерческое устаревание, возникающее в результате изменения или усовершенствования производственного процесса или в результате изменения рыночного спроса на продукцию или услуги, производимые при помощи актива; (d) юридические или аналогичные ограничения по использованию активов, такие как истечение сроков соответствующих договоров аренды». Иллюстративный пример 1 Организация приняла к учету объект основных средств «Самолет». Первоначальная стоимость объекта – 1 000 тыс. руб. Нормативно возможный СПИ равен 5 лет, эксплуатация более 5 лет не допускается. Организация применяет линейный способ амортизации. Норма амортизации составляет 1/5 = 0,2. Пусть в 3-й год использования была проведена модернизация салона самолета. Стоимость работ равна 300 тыс. руб. Новая норма амортизации считается исходя из первоначальной стоимости (1300 тыс. руб.) и срока СПИ после модернизации салона – 3 года, при этом 400 тыс. руб. амортизации уже начислено, поэтому первоначальная стоимость для целей расчета амортизации корректируется в сторону уменьшения до 900 тыс. руб. Норма амортизации равна 1 / 3 = 0,333

Иллюстративный пример 2 Организация приняла к учету объект основных средств «Здание». Первоначальная стоимость объекта – 1 000 тыс. руб. Нормативно возможный СПИ = 5 лет, эксплуатация более 5 лет допускается. Организация применяет линейный способ амортизации. Пусть в 3-й год использования была проведена достройка здания. Стоимость работ равна 300 тыс. руб. Организация обязана пересмотреть СПИ. Новый СПИ равен 5 лет. Новая норма амортизации считается исходя из первоначальной стоимости (1300 тыс. руб.) и срока СПИ после достройки – 5 лет, при этом 400 тыс. руб. амортизации уже начислено, поэтому первоначальная стоимость для целей расчета амортизации корректируется в сторону уменьшения до 900 тыс. руб. Норма амортизации равна 1 / 5 = 0,2

Иллюстративный пример 3 __

22.10.2014, 15:21 | 8812 просмотров | 5739 загрузок Категории: Проекты БМЦ |

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ

ВЕРСИЯ ДЛЯ СЛАБОВИДЯЩИХ